В результате главной тенденцией становится набирающие обороты мультиканальность и мобильность.

Мобильность: клиентам и сотрудникам

Необходимость мобильного банкинга уже не обсуждается, поскольку объем операций нарастает в геометрической прогрессии. Прения сместились в иную плоскость – каким он должен быть.

Системы мобильного банкинга можно условно разделить на три класса: браузер, "карта в телефоне" и "телефон-терминал". У каждого из них свои достоинства и недостатки.

Первый вариант фактически является аналогом сайта, вход на который осуществляется с мобильного устройства по известной системе "логин-пароль". Такие системы подходят банкам с развитым интернет-банкингом и просты во внедрении. Однако сохраняются все присущие интернет-банкингу неудобства: необходимость ввода логинов и паролей, бесконечные подтверждения операций одноразовым паролями, считает Алексей Казарцев, директор "Азиатско-Тихоокеанского Банка" (АТБ).Второй вариант подходит для банка, который активно развивает карточную эмиссию и инвестировал существенный суммы в процессинговый центр. ""Карта в телефоне" эмитируется и персонализируется так же, как обычная банковская карта, с помощью ПИН-конверта. Это не совсем удобно, поскольку требует от клиента посещения банка", – высказался Алексей Казарцев.

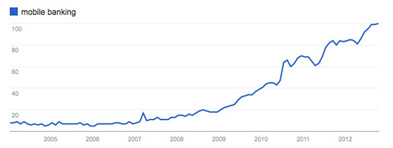

Мировой объем транзакций, совершенных через мобильный банкинг

Источник: The Financial Brand, 2012

Третий вариант – на сегодня самый полнофункциональный. Он подходит для банка, который планирует новую эмиссию, строится с учетом отраслевых стандартов PCI DSS: 3DES/RSA1024, MMA/OATH, интегрирован с информационной системой банка, эмитируется и персонализируется дистанционно, перечислил достоинства такого подхода Алексей Казарцев. К слову, его банк сделал ставку на полнофункциональный подход, создав систему для управления счетами не только АТБ, но и карточными счетами всех известных международных платежных систем.

Многие банки стремятся обеспечить мобильность не только клиентам, но и сотрудникам. При выборе решений предпочтения отдаются промышленным платформам с мощной аналитической составляющей. "Банки интересует ответ на вопрос: какие офисы самые прибыльные и почему, – объясняет Руслан Зарипов, исполнительный директор "САПРАН Груп". – К этому добавляется требование мобильности". По его оценкам, в сфере мобильных решений высоким спросом пользуются HR-приложения, аналитические решения, решения для казначейства, системы бюджетирования.

Банки: архитектура будущего

Современные ИТ-инструменты предоставляют колоссальные возможности при организации сервисов, в результате в банкинг пришли технологические компании. С точки зрения создания ИТ-архитектуры банка будущего обязательными становятся централизация ресурсов, активное использование облачных технологий, мультиканальность как для клиентов, так и для сотрудников.

Деятельность банка стоит информатизировать через бизнес-процессы, которые будут создаваться коллективно и меняться в режиме онлайн. Кроме того, эксперты отмечают растущий спрос на портальные решения для работы с клиентами, причем отечественная динамика намного выше мировой.

Меняются требования не только к архитектуре, но и к методологии внедрения. В первую очередь прослеживается стремление банков сократить сроки. Если сегодня внедрение бизнес-приложения занимает полгода – год, АБС – от года, то в среднесрочной перспективе период предлагается сократить до месяца для "легких" приложений и трех – для "тяжелых". Выполнить перечисленные условия возможно только при условии компонентного подхода. "Важен компонентно-независимый подход, содержимое компоненты должно быть скрыто за интерфейсом, чтобы бизнес-пользователи могли удобно и быстро проводить настройку продуктов", – отметил Алексей Широких, вице-президент, главный исполнительный директор по ИТ ФК "Уралсиб".

Ускорить внедрение бизнес-приложений тем тяжелее, чем более изощренными становятся пользователи, стремящиеся минимизировать риски. В результате рождаются все новые требования, обследование затягивается. Виталий Занин, директор по маркетингу и работе с клиентами компании "ПрограмБанк", предложил иной подход к внедрению бизнес-приложений: новые требования, зафиксированные документально, ввести в систему гибкими настройками, отвести один день на тестирование, доработать по замечаниям. Его опыт показал, что в среднем достаточно трех итераций, при этом зачастую снимается потребность в новых решениях. "Новый подход позволяет не только информатизировать необходимый функционал, но и в 1,5-2 раза сократить ТСО. Срок внедрения АБС из 12-ти модулей может составить полгода, первый этап занимает 2 месяца", – отметил Виталий Занин.

Не менее важны стандартизация финансовых продуктов, снижение издержек на ИТ-инфраструктуру. Последнее условие можно выполнить при обращении к аутсорсеру. По мнению Андрея Висящева, председателя правления ГК ЦФТ, вендор вполне может стать стратегическим партнером банка, взяв на себя заботы о его ИТ-инфраструктуре. "Уже 8 банков стали клиентами ЦФТ как комплексного аутсорсера, – рассказал он. – В 2013-2014 гг. мы планируем существенно увеличить число таких банков".