2020 был непростым как для банков, так и для ИТ-компаний. Но и для тех, и для других он оказался полон открытий. Игроки финансового рынка поняли, от чего они могут временно отказаться, а какие изменения им просто необходимы. Об этом говорили участники секции «ИТ в банках» CNews FORUM 2020.

На пути к изменениям

Билл Гейтс сказал: «Банкинг необходим, а банки — нет». «Да и банкинг — всего лишь необходимое зло, которое терпят наши клиенты, — продолжил Александр Пятигорский, директор департамента Digital банка «Открытие». — Мы все понимаем, что сейчас банки в принципе переживают непростой период. Конкуренция вышла на новый уровень. Чтобы победить в борьбе за внимание клиента, нужно постоянно меняться».

При этом чаще всего банки вовсе не меняются, а выглядят стандартно: большая компания с кучей департаментов. Само понятие «клиент» и «потребности клиента» легко теряются в этой разветвленной громоздкой структуре. «Нужно меняться, но в правильную сторону. То есть постоянно проверять, куда мы движемся и зачем. У нас в компании для проверки правильности пути разработаны пять типов метрик: клиентские, процессные, внутренние, метрики качества результата и бизнес-метрики», — поделился опытом Александр Пятигорский.

Цифровые изменения затрагивают все сферы бизнеса. Организациям нужен доступ к технологиям для развития и инноваций. При этом хочется, чтобы ИТ-отдел мог моментально претворять в жизнь все бизнес-инициативы. Василий Демидов, менеджер по развитию бизнеса HPE GreenLake компании Softline, в своем докладе рассмотрел, на что сделать упор: развивать внутренние ИТ-компетенции или сконцентрироваться на решении бизнес-задач, передав заботу об ИТ облачному провайдеру.

«Инфраструктура должна меняться — таковы реалии, — говорит Василий Демидов. — Цифровая трансформация, промышленная революция 2.0, индустриализация — называть можно по-разному, но факт остается фактом: эти процессы порождают новые вызовы. Мы видим, что изменения затрагивают все сферы и происходят, наверное, в каждой крупной компании. При этом заказчики говорят интеграторам: «Мои расходы должны соответствовать коммерческой выгоде, но мы ограничены капитальным бюджетом».

Дилемма руководителя по финансам

Источник: Softline, 2020

Можно выделить два пути: либо компания строит собственную инфраструктуру или частное облако, либо идет к облачному провайдеру. Если говорить про практику западных компаний, то у них это выглядит, чаще всего, так: 70% — это свои мощности, 30% — облачные сервисы, отметил Василий Демидов.

От теории к практике

Многие выступающие делились конкретными практическими решениями. Например, Совкомбанк пережил настоящий цифровой взрыв. Количество пользователей систем дистанционного банковского обслуживания (ДБО) за последние три года увеличилось с 25 тыс. до 2,7 млн человек. И не только количество пользователей, а объемы решаемых задач, рассказал Борис Альберт, заместитель председателя правления Совкомбанка. А значит, надо было решить, как обеспечить рост, не потеряв в надежности. ИТ-системы оказались под серьезной нагрузкой, а компетенций стало не хватать.

«Если вы думаете, что это — следствие пандемии, то ошибаетесь: она не всемогуща. Причина в успехе коммерческого продукта банка — «Халва», — отметил Борис Альберт. Чтобы справиться с новыми требованиями, банк соблюдал, как выразился спикер, ИТ-гигиену: избегал дублирования систем после интеграции с другими банками, масштабировал ключевые системы, а также обращался к партнерам, не пытаясь взвалить все ИТ-проблемы на себя. На старте компания использовала готовые решения или платформы, одновременно наращивая внутренние компетенции.

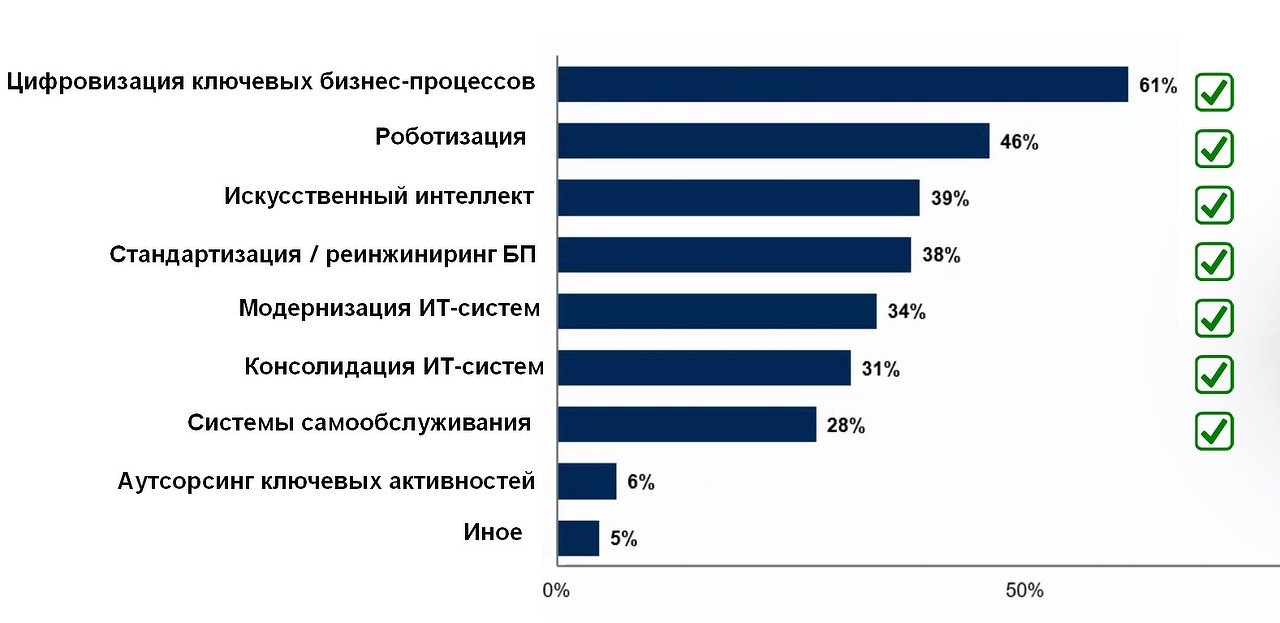

Ключевые инициативы в финансовом секторе

Источник: Gartner, 2020

Александр Креховецкий, исполнительный директор «Корпоративные клиенты 360» Сбербанка рассказал о внедрении Единого профиля клиента Корпоративно-инвестиционного бизнеса. «В развитии ИТ-проектов «Сбер» в первую очередь руководствуется стратегией цифровой трансформации бизнеса, а также стратегией по созданию первой в России банковской экосистемы, объединяющей в себе не только классические банковские продукты, но и другие удобные сервисы для бизнеса и жизни наших корпоративных клиентов. В связи с чем, было принято решение создать высокотехнологичное систему – единый профиль клиента (ЕПК КИБ)», - отметил он.

До внедрения единого профиля клиентские данные хранились в нескольких не связанных друг с другом системах. Актуализация клиентских данных происходила при посещении отделения банка, либо в момент обслуживания клиента выездными клиентскими менеджером, а также в дистанционных каналах обслуживания. «Архитектура платформы клиентоцентрична: любой процесс внутри нее ориентируется на контекст клиента. В рамках централизованного управления данными профиля корпоративно-инвестиционного бизнеса в первую очередь решаем задачи: профилирования, стандартизации, восстановления, дедупликации на основе более чем 70 ML алгоритмов. Любая транзакция, меняющая идентификационные сведения сравнивается с их первоисточником в федеральных органах власти» - объяснил Александр Креховецкий. В том числе благодаря платформенному решению, «Сбер» смог первым подключиться к блокчейн-платформе ФНС и участвовать в программе помощи бизнесу в период пандемии.

Дмитрий Гришин, директор по инновациям банка «Уралсиб», поделился отношением своей компании к инновациям. «Инновации мы рассматриваем как путь, который должен привести банк к увеличению чистой прибыли», — говорит он. Чтобы путь был именно таков, в «Уралсибе» налажен поиск и адаптация кейсов к бизнес-модели банка, их быстрая проверка, которая должна подтвердить улучшение бизнес-метрик в результате использования инновационного решения. Для быстрой проверки выбираются только те решения, которые могут существенно улучшить показатели бизнеса, а их внедрение имеет приемлемый для банка риск. Сейчас банк сконцентрирован на темах для инноваций, позволяющих улучшить транзакционные сервисы, комиссионные продукты, а также увеличить число клиентов.

Следим за порядком

Инновации и стартапы интересуют всех. Но предварительно стоит навести порядок в уже имеющейся инфраструктуре. В попытках сохранить старых клиентов и привлечь новых, банки активно экспериментируют с фронт-офисом. И им нужна платформа, которая сможет поддержать эти цифровые эксперименты.

«В ближайшие 10 лет клиентами банков могут стать вещи, поэтому нужно готовиться к дальнейшему углублению цифровизации, — говорит Сергей Дощенко, советник генерального директора «ФлексСофт». — Все говорит о том, что банковский бизнес будет находиться в постоянном поиске новых форм существования, выбирая гибридные бизнес-модели, например, банк как агрегатор, банк как маркетплейс или банк-SaaS». По его словам, платформа для такого банка будущего должна поддерживать растущий объем транзакций мультиканального фронт-офиса с развивающимся искусственным интеллектом, обеспечивать расчеты для миллионов клиентов по широкому спектру продуктов, проводить сотни миллионов транзакций в режиме реального времени in-memory.

Тренд этого года — следить за всем, а не просто проводить привычный мониторинг ИТ-инфраструктуры. У банков много «железа», приложений, сервисов и огромное количество данных. Поэтому ИТ-департамент сталкивается с проблемой: непонятно, какие данные могут оказаться полезными, а какие — просто мусор.

Обычно банки реализуют зонтичную систему мониторинга: одни решения следят за сетью, другие — за серверами и так далее. Игорь Хомков, глава представительства компании Dynatrace в России, Белоруссии и Казахстане, полагает, что зонтичный мониторинг больше не актуален. На смену идет Application Performance Monitoring (APM), то есть мониторинг приложений. «Представим себе такое событие. Приходит уведомление: тысяча пользователей из Владивостока не может залогиниться в интернет-банке. Все банковские системы мониторинга выдают большое количество аналитики, а специалисты пытаются понять, в чем причина сбоя. Тем временем, проходит 4 часа, и поток заявок на первую линию техподдержки становится лавинообразным. Но проблема не решается. И только к концу дня выясняется, что днем раньше приложение обновили до следующей версии», — приводит пример спикер.

Чтобы такого не произошло, нужна система мониторинга, которая может выстраивать потоки данных определенным образом. Такая система сразу уведомит, что проблема со входом в сервис связана с некорректностью работы новой версии приложения. Таким образом, источник проблемы будет найден сразу, а конфликт погашен на начальном этапе. Это то, ради чего банки и внедряют APM.

Киберпреступники не дремлют

По данным Group-IB, в этом году более 85% финансовых компаний хотя бы раз становились жертвами мошенников. Зафар Астанов, ведущий пресейл-инженер Group-IB рассказал о мотивах преступников. Как и следовало предполагать, главная забота хакеров — деньги. Они получают доступ в корпоративные сети с целью последующей продажи данных, воруют средства с помощью вредоносных программ и методов социальной инженерии, шпионят, собирая данные о VIP-клиентах.

Ежегодно российские банки и их клиенты теряют более 3,5 млрд рублей из-за кибератак. В даркнете прямо сейчас можно найти объявления, в которых вам предложат за 5 тыс долларов получить доступ к любой корпоративной сети. Так, преступник под ником Fxmsp 3 года успешно взламывал и продавал такие услуги. Его личность смогли установить только в июле 2020 года, при этом он все еще на свободе. За время своей деятельности Fxmsp смог обворовать не только банки, но и своих главных врагов — антивирусные компании. Под удар попали McAfee, Trend Micro и Symantec.

Об информационной безопасности говорится уже очень давно, однако сотрудники до сих пор записывают пароли на листочках и клеят их на монитор. Банки продолжают сталкиваться с нежеланием персонала исполнять парольные политики. «Когда один из наших заказчиков, банк, попытался усилить эти политики, пользователи просто схватились за стикеры, записали свои сложные пароли и наклеили их вокруг рабочего места, — рассказывает Юрий Губанов, руководитель группы поддержки продаж «Ростелеком–Солар». — Тогда совместно с технологическими партнерами мы внедрили IdM (Identity management), SSO и завязали это все на систему СКУД». Теперь IdM раз в неделю сама подбирает длинные правильные пароли и передает их в систему Single Sign-On.

Понятно, что в такой обстановке банкам стоит быть особенно внимательным и применять все возможные инструменты для защиты. Леонид Перминов, руководитель направления «Контактные центры» CTI, рекомендовал обратить внимание на технологии биометрии, позволяющие обеспечить высокий уровень безопасности за счет точной идентификации клиента. Некоторые банки, например, «Тинькофф», Почта-банк, Сбербанк, ВТБ и Альфа-банк, уже активно внедряют такие решения. В ВТБ отметили, что биометрия позволяет узнавать клиента с точностью, близкой к 100%, и обеспечивает высокий уровень защиты его финансовых средств. Как итог — сумма спасенных средств за год использования системы превышает 26 млн рублей.

Леонид Перминов подчеркнул, что сейчас биометрия стремительно набирает популярность, и используется уже не только для обеспечения безопасности. Она помогает сократить время обслуживания, увеличить число кросс-продаж, расширить список услуг, доступных дистанционно, и наладить персонализированное обслуживание VIP-клиентов. В период пандемии работодатели использовали ее для контроля за удаленными сотрудниками и идентификации клиентов в терминалах самообслуживания.

Три волшебных слова

В этом году никто их участников конференции не смог удержаться от слов: пандемия, карантин, удаленка. Если в 2019 г. удаленная работа была бонусом, которым награждали ответственного сотрудника, то в 2020 г. люди уже не рады такой награде: им не хватает личного общения, смены обстановки и той грани, которая отделяет работу от отдыха.

Не оправдали и ожидания компаний. Весной, когда все только перешли на удаленку, бизнес надеялся, что сможет сэкономить, нанимая специалистов из регионов. Однако все пошло не по плану. «Это был непрогнозируемый эффект, — говорит Рамиля Яруллина, директор департамента развития технологии банковских процессов Московского кредитного банка (МКБ). — Зарплаты в регионах мгновенно выросли до столичного уровня, началась «охота за головами». Она существовала и раньше, но теперь усилилась в разы. ИТ-специалистов мало, и на всех их не хватает. Рост утечки кадров в отрасли составил 40%».

Еще бы, ведь банки спешно затыкали цифровые дыры: запускали онлайн-сервисы, меняли источники данных о пути клиента — ведь теперь большинство из них не ходит в отделения, а предпочитают сайт или мобильное приложение. «Мы внедрили речевую аналитику, подготовили цифровой офис, меняем облик реальных офисов, инвестируем в обучение. Бесполезно бегать и искать лучшие кадры, нужно готовить их самостоятельно, создавая курсы и ИТ-академии внутри компании», — уверена Рамиля Яруллина.

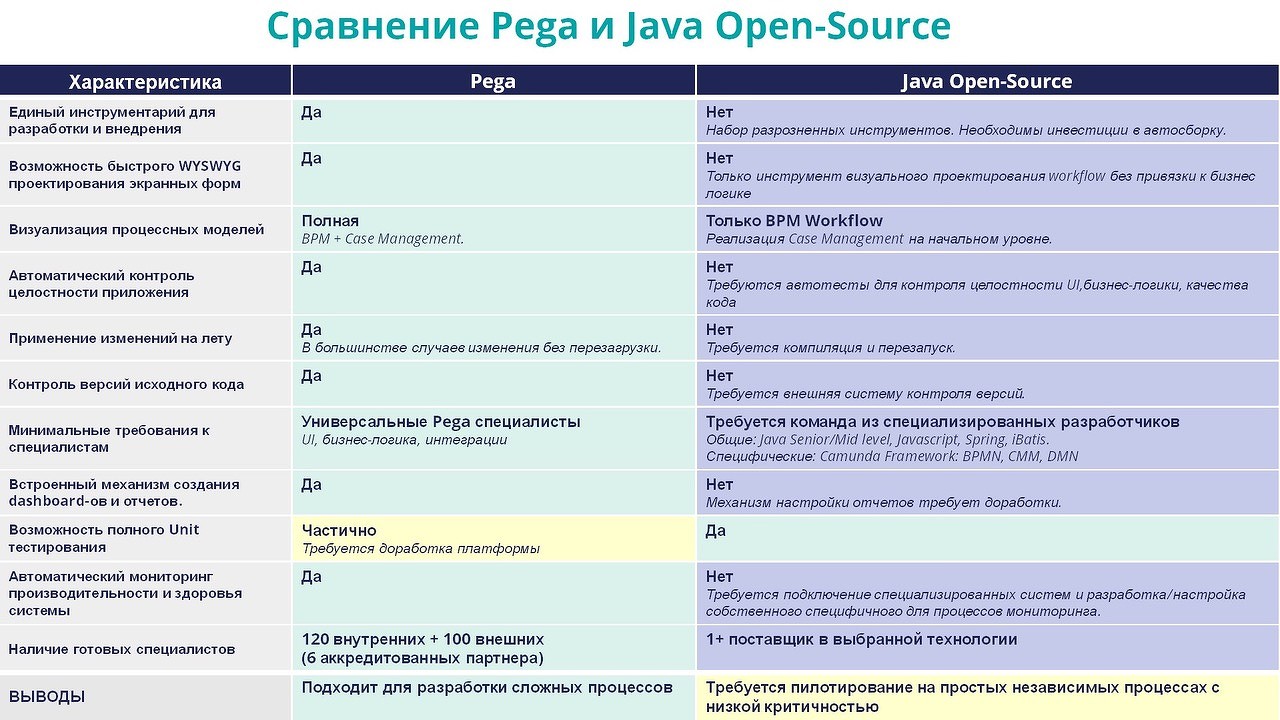

На проблему нехватки специалистов можно посмотреть и под другим углом. Традиционно для работы с одними технологиями необходимо больше сотрудников, чем для работы с другими. Например, больше работают с Java, а где-то предпочитают С++. Как рассказал Артем Бирюков, руководитель центра компетенций Pega в Альфа-банке, выяснилось, что стоимость Pega-разработчика ниже, чем разработчика Java или .Net, а самих работников требуется меньше. Например, с Pega Platform справляется один человек, а для работы с Java Open-Source понадобятся трое: разработчик Camunda BPM Java based, разработчик фронт-энд приложений (JS) и системный архитектор по интеграции (Modeler).

Сравнение Pega и Java Open Source

Источник: Альфа-банк, 2020

Платформа Pega используется в Альфа-банке с 2013 года для автоматизации потоковых процессов в отделениях банка и колл-центрах. Единый розничный кредитный конвейер, претензионный CRM, все процессы кредитования, а также поддерживающие процессы работают на этой платформе. Интегратором решения выступила компания «Ланит». «В период пандемии Pega помогала банку быстро выводить на рынок продукты и услуги, — отмечает Игорь Ермаченков, руководитель направления «Ланит-BPM». — С ее помощью можно проверять различные гипотезы, делать пилоты. Так как с платформой может справиться один человек, сделав по понятному бэклогу достаточно внятный продукт, это стало одним из конкурентных преимуществ банка: не нужно было организовывать командную работу, что очень удобно, особенно когда весь коллектив на удаленке».

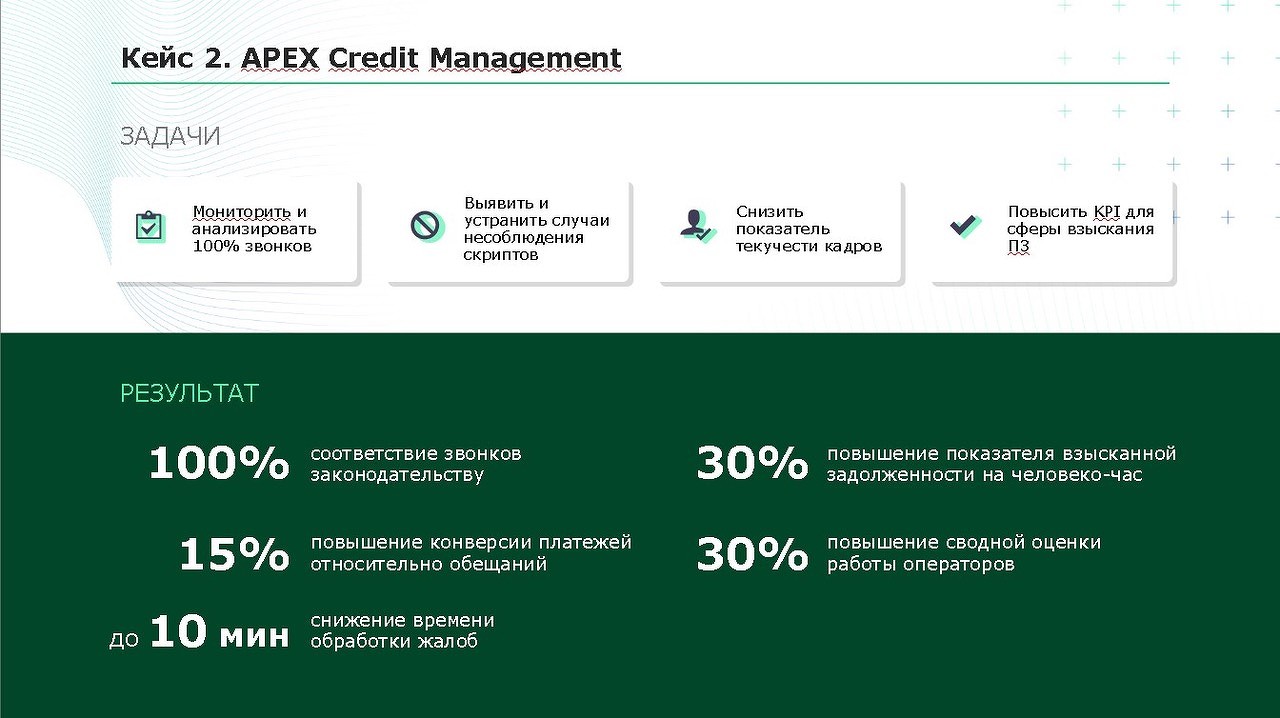

О том, какую пользу может принести речевая аналитика, рассказала Татьяна Орлова, начальник отдела интеграции «АктивБизнесКонсалт». По ее словам, это решение положительно влияет даже на уровень текучки кадров. Об этом свидетельствует опыт британской компании APEX Credit Management. Сотрудников компании разделили на две команды: Champions и Challengers. В первую вошли операторы колл-центров с самыми высокими показателями KPI — им дали традиционные инструменты для контроля качества. Во вторую — средние операторы, которым позволили пользоваться средствами речевой аналитики.

KPI команды Challengers были настолько впечатляющими, что руководство компании решило внедрить новые инструменты во всех колл-центрах. При этом объективность оценки работы операторов повысилась, а текучка кадров, наоборот, снизилась.

Результаты внедрения речевой аналитики в колл-центре

Источник: АктивБизнесКонсалт, 2020

Чаще всего, западные компании внедряют решения по речевой аналитике для того, чтобы избежать проблем с законом. Так, например, американская Capital One выплатила больше 75 млн долларов только за то, что нарушила законодательный акт по защите потребителя в сфере телемаркетинга. Внедрение речевой аналитики позволило анализировать записи звонков и обеспечить соблюдение стандартов работы операторов колл-центров.

Но даже если проблемы с законом компании не грозят, речевая аналитика может пригодится тем, кто хочет повысить продажи. Это удалось сделать компании Aspect Software, которая нашла новые возможности для дополнительных продаж и увеличила их на 30%, полностью окупив внедрение за 6 месяцев.

Как прошел CNews FORUM 2020

В 2020 г. CNews FORUM — крупнейшая независимая площадка для встречи ИТ-директоров, руководителей ИТ-компаний и представителей органов власти — успешно прошел в тринадцатый раз. Впервые для форума организаторами был освоен новый формат — значительная часть мероприятия прошла в онлайн-режиме.

В ходе форума состоялось около 100 экспертных докладов. В сессионной части было проведено шесть тематических отраслевых секций: «Госсектор», «Банки», «Облачные технологии», «Аналитика больших данных», «Торговля», «Промышленность».

В пленарной части CNews FORUM выступили заместитель министра Минцифры Дмитрий Огуряев, директор по ИТ в РЖД Евгений Чаркин, директор департамента ИТ «Росатома» Евгений Абакумов, директор по ИТ, член правления Альфа-банка Сергей Поляков, заместитель председателя правления Московского кредитного банка Сергей Путятинский, региональный руководитель Veeam в России, СНГ, Грузии и на Украине Владимир Клявин, глава представительства Dynatrace в России, Белоруссии и Казахстане Игорь Хомков, CEO, член совета директоров компании Naumen Игорь Кириченко, директор департамента сопровождения торговых и вспомогательных систем блока ИТ Московской биржи Григорий Васильев, менеджер по информационным системам и бизнес-решениям по стране в Coca-Cola HBC Russia Стоян Валчев, директор по ИТ в ОМК Игорь Савцов, директор по ИТ в «Т плюс» Александр Антонов и многие другие.

Борьба за клиента — главная задача бизнеса. О том, как ее решают банки, и какие технологии им в этом помогают, рассказал Игорь Ермаченков, руководитель направления компании «Ланит — Би Пи Эм» (ГК «Ланит»).

CNews: Какие основные задачи в сфере информатизации будут стоять перед банками в ближайшие годы?

Игорь Ермаченков: В ближайшем будущем банки продолжат решать задачи по цифровизации ключевых бизнес-процессов с фокусом на построение масштабной архитектуры для реализации стратегических целей. В ней будут учтены клиентские пути, опыт и эффективные ИТ-инструменты для решения потребностей клиентов.

Бурное развитие технологий требует постоянного изменения ИТ–инфраструктуры. Решением может стать модель HPE GreenLake, уверен Василий Демидов, менеджер по развитию бизнеса HPE GreenLake «Софтлайн».

CNews: Какие запросы вы чаще всего получаете от заказчиков из банковского сектора?

Василий Демидов: Основным драйвером роста многих компаний сейчас является цифровая трансформация, и банковский сектор — не исключение. Ввиду активного развития различных цифровых технологий и сверхбыстрого вывода на рынок новых решений, перед ИТ–службой стоит задача максимально оперативно и гибко реагировать на запросы внутренних заказчиков.

Биометрические технологии уже начинают использоваться в работе банков. Сфера применения — безопасность, повышение качества обслуживания клиентов. В ближайшие годы таких примеров будет становиться все больше, уверен Леонид Перминов, руководитель направления «Контактные центры» CTI.

CNews: Какие биометрические технологии могут быть интересны банкам?

Леонид Перминов:В последнее время мы видим рост числа запросов на технологии, которые прежде всего могут быть использованы для бесконтактного, дистанционного обслуживания клиентов. Когда прошла первая волна пандемии, во время которой компании в экстренном порядке решали вопросы, связанные с удаленной работой сотрудников, оказалось, что предпринимаемые меры не временные, и теперь это стало нашей новой реальностью. Многие компании, в том числе и банки, перенесли большую часть услуг в online формат, где важно сохранить удобство для клиентов и гарантировать безопасность оказания услуги, например, платежной операции или оформления кредита.

Современные банки — одни из самых автоматизированных организаций на рынке. Однако для того, чтобы превратиться в банки будущего, этого недостаточно. Чем цифровизация отличается от автоматизации, рассказал Аркадий Лобас, генеральный директор «ФлексСофт».

CNews: Как вы представляете себе банк будущего?

Аркадий Лобас:Банк будущего — это цифровой online банк, в котором процессы будут не автоматизированы в традиционном понимании, как это происходит сейчас, когда автоматизация требует значительного участия человека в бизнес-процессах, а полностью оцифрованы.

Дмитрий Теплицкий: Речевая аналитика дает возможность контролировать все разговоры операторов

От того, как работают операторы колл-центров, во многом зависит и успех компании. Но как наладить контроль за их работой? О возможностях современной речевой аналитики рассказал Дмитрий Теплицкий, руководитель VS Robotics компании «АктивБизнесКонсалт».

CNews: Насколько востребованы решения речевой аналитики в России?

Дмитрий Теплицкий: «Здравствуйте, Иван Иванович! В целях контроля качества наш разговор может быть записан». Без этой фразы не обходится практически ни один разговор клиента и оператора колл-центра. Что же происходит дальше с записанными разговорами? Можно положить их в долгий ящик на случай возникновения конфликтной ситуации, и тогда записанный разговор потребуется в качестве доказательной базы. А можно сыграть на опережение и проанализировать переговоры с клиентами. Зачем? Анализ переговоров решает ряд важнейших вопросов: он позволяет выявить пробелы — какие ошибки совершают операторы, исключить повтор ошибок и, как следствие, предупредить возникновение конфликтных ситуаций в дальнейшем, в итоге помогая оператору вести переговоры результативно.