Пришло ли время для модернизации корневых банковских систем, как происходит внедрение системы быстрых платежей, в чем выгода от использования Open Source и как облака помогают справиться с вызовами пандемии – об этом и многом другом говорили участники круглого стола «ИКТ в финансовом секторе 2021», организованного CNews Conferences.

Важные изменения

Финансовые организации всегда находились на переднем крае цифровизации, так как высокая конкуренция заставляла банки искать технологические решения, которые позволяют сократить издержки и повысить удобство и привлекательность сервисов с точки зрения клиентов. Участники круглого стола «ИКТ в финансовом секторе 2021», организованного CNews Conferences, обсудили несколько аспектов развития ИТ-инфраструктуры финансовых предприятий.

Прежде всего, важным изменением в том, как финсектор потребляет ИТ, является распространение облачных технологий. Хотя крупные банки достаточно консервативны и, как правило, располагают собственными дата-центрами, они готовы выносить во внешнее облако задачи в области разработки и тестирования. В связи с пандемией и переходом на удаленную работу еще одной актуальной задачей стала организация виртуальных рабочих столов без ущерба для безопасности. «Например, The State Bank Group — американский банк с капитализацией свыше $230 млн, успешно перевел 70% своих сотрудников на удаленную работу в связи с пандемией, используя облачные сервисы», – поделился опытом Всеволод Вайнер, руководитель направления облачных платформ G-Core Labs.

Решения на основе открытого программного кода также составляют важную часть ИТ-ландшафта финансовых организаций. Директор по развитию бизнеса компании Haulmont Михаил Соломонов отметил, что вопреки расхожему мнению, создание open-source продуктов является дорогим удовольствием, так как включает затраты не только на собственно разработку, но и на создание сообщества вокруг продуктов. «Только когда численность нашего сообщества достигла около 30 тыс. человек, само сообщество стало поддерживать себя само. А это означает максимально быстрый фидбек и прозрачное исправление ошибок», – рассказал Михаил Соломонов. Говоря об экономической целесообразности перехода на open source, он подчеркнул, что только за счет экономии на поддержке Oracle решение Haulmont окупается уже за два года.

В свою очередь, Дмитрий Гришин, директор по инновациям банка «Уралсиб» отметил выгоду от сотрудничества банков со стартапами в области финтеха. Он рассказал, что в его банке пилотирование проектов стартапов поставлено на поток, а в случае успеха проект масштабируется на всю инфраструктуру и превращается в основной сервис. В качестве критерия отбора проектов Дмитрий Гришин называет ожидаемую прибыль в год от 5 млн руб. или от 10 млн дохода, а в случае одобрения банк выделяет бюджет на пилотирование проекта. При этом важной составляющей является скорость реализации. «Я могу привести в пример проект по внедрению анти-фрод-продукта, решение было принято за 4 дня, на подключение ушла неделя, и уже через месяц мы превысили целевые метрики, которые ожидали», – поделился опытом эксперт.

Замена АБС: «операция на открытом сердце»

Как известно, современный банк представляет собой ИТ-компанию с лицензией на оказание финансовых услуг, так как цифровизация стала залогом выживания кредитных организаций на конкурентном рынке. В первую очередь трансформация коснулась фронт-офиса, то есть каналов взаимодействия с клиентом. При этом остается большое количество корневых legacy-систем, которые накладывают отпечаток на то, как следует организовывать работу ИТ-службы банка. В частности, при работе с такими системами плохо применимы DevOps, Agile или мироксервисный подход, недостатками которых являются низкая надежность, потеря контроля и дублирование затрат, утверждает Анна Еганова, директор департамента развития и операционной эффективности ИТ Росбанка. «Мы не можем полностью переписать все наши legacy-системы под микросервисы, но стараемся применять их точечно, там, где это возможно. Вместо того, чтобы полностью переписывать legacy, мы «обертываем» их в API и пишем микросервисы рядом», — говорит она.

Реальность при внедрении гибких и эффективных подходов

Источник: Росбанк, 2021

«Agile — это не самоцель, но лучше применять гибкие методы, если это возможно», — придерживается сходного мнения Илья Батай, CIO «Альфа-Капитал». В тоже время он обращает внимание, что цифровизация, начавшаяся с фронт-офиса, неизбежно затронет бэкэнд, так как необходимо повышать скорость вывода новых продуктов на рынок. «Бэк-офис превратился в бутылочное горлышко, которое тормозит наше развитие с точки зрения производительности, скорости и новых продуктов», — говорит он. Илья Батай обратил внимание, что в отсутствие DevOps сложно привлекать новых специалистов, поэтому единственный выход в данной ситуации — это «заманивать» разработчиков деньгами, что означает более высокие затраты.

Очевидно, что в будущем неизбежна модернизация корневых банковских систем, отвечающих за процессинг и учет операций. Но подобные изменения крайне болезненно воспринимаются финансовыми организациями. «Замена ядра представляет собой операцию на открытом сердце во время марафона. Раньше ИТ-директор, приходивший на замену АБС, гарантированно не доживал до окончания проекта, это было самоубийство. Но сегодня мы понимаем, что те, кто не смогут модернизировать АБС в течение ближайших 5-10 лет, просто не выживут», – утверждает советник генерального директора «ФлексСофт» Сергей Дощенко. По его словам, ИТ-специалисты уже научились проводить «пересадку» сердца цифровых систем банков. Например, проект по замене «ядра» в «Лето Банке» был реализован «ФлексСофт» всего за четыре месяца.

Быстрые платежи отбирают рынок у пластиковых карт

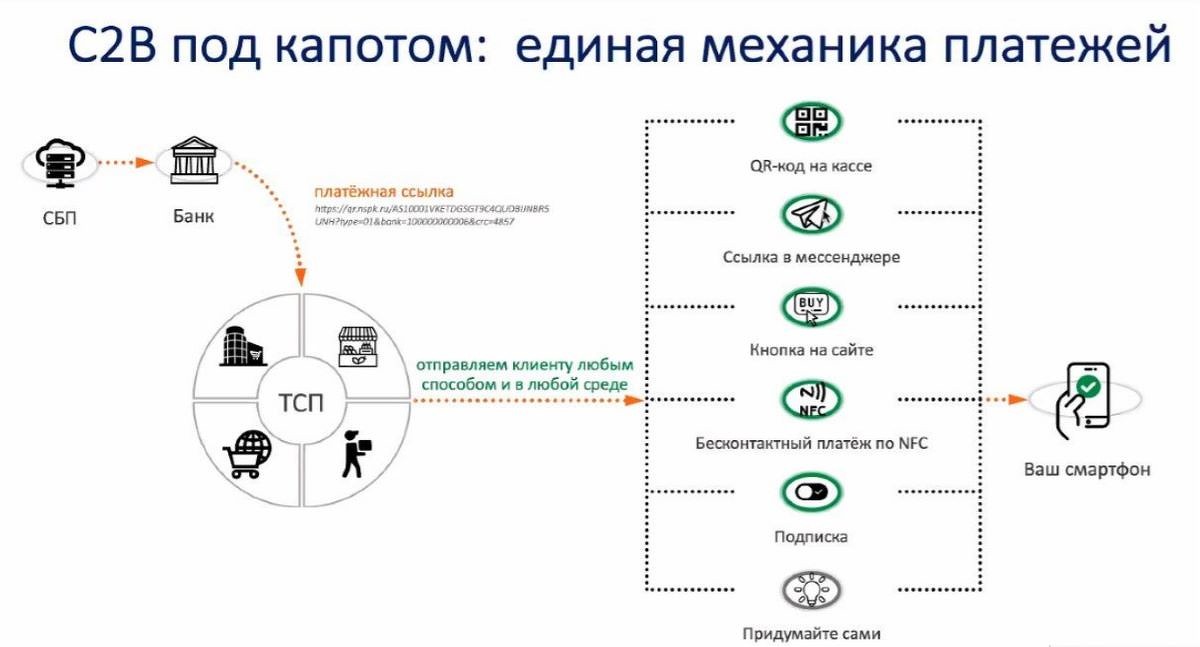

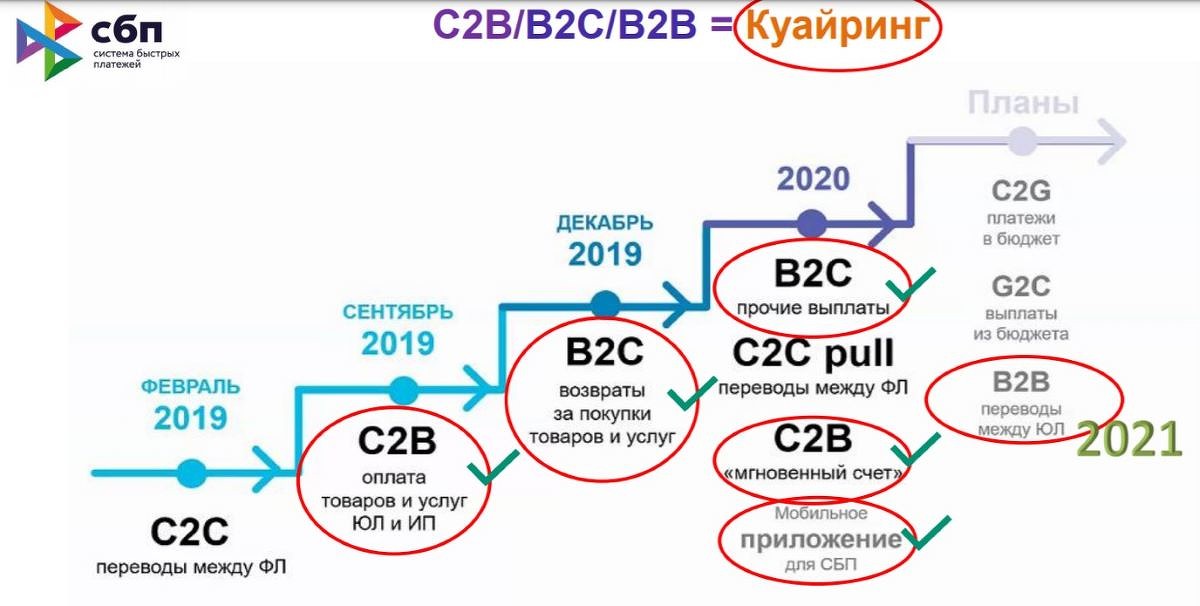

Одной из важных тем для обсуждения во время круглого стола стало внедрение продвигаемой Центробанком системы быстрых платежей (СБП), с помощью которой пользователи могут мгновенно осуществлять переводы по номеру мобильного телефона и совершать платежи с помощью смартфона и QR-кода. По данным Frank RG, в 2020 г. на СБП пришлось 1,5% денежных перевод россиян, что составило ₽795 млрд руб. против ₽59,6 млрд руб. годом ранее. Действия регулятора поощряют дальнейшее распространение системы. Так, в марте 2021 г. ЦБ РФ ограничил комиссию, взимаемую за операции B2C, полутора тысячью рублями.

Источник: СКБ-Банк, 2021

Виталий Копысов, директор по инновациям «СКБ-Банка» утверждает, что платежи с помощью QR-кодов («куайринг») через СБП обходятся банкам в пять раз дешевле, чем эквайринг (то есть обеспечение торговых точек возможностью безналичной оплаты за счет использования POS-терминалов, подключенных к платежным системам Visa, Mastercard и т.п.). Сходное мнение выразил Дмитрий Гришин из «Уралсиб»: «СБП ускоряет и удешевляет движение денег, ожидается, что в 2023 г. четверть межбанковских платежей будут проходить через систему быстрых платежей».

График внедрения сервисов СБП

Источник: СКБ-Банк, 2021

Георгий Коннов, директор направления по развитию электронной коммерции Райффайзенбанка, в свою очередь, отметил, что QR-платежи пошли в гору с августа 2020 г., хотя с точки зрения реализации многим банкам еще предстоит решить ряд техническим проблем, например, связанных с интеграцией СБП с ритейлерскими программами лояльности. Кроме того, он обратил внимание коллег, что на данный момент многие участники системы быстрых платежей реализуют возможность оплаты чисто формально, в реальности эти инструменты максимально неудобны или незаметны для клиентов. В то же время эксперт выразил уверенность, что СБП является перспективным направлением. По его словам, уже сейчас быстрые платежи обогнали по популярности электронные кошельки.

Количество клиентов «Райффайзенбанка», использующих СБП в 2020-2021 гг (в % от новых подключений и общего числа клиентов)

Источник: Райффайзенбанк, 2021

Наличные рано списывать со счетов

Цифровизация и распространение безналичных платежей не означают уход в прошлое наличных, отметил Андрей Королев, исполнительный директор «Газпромбанка». По его словам, наличные являются более «дешевыми» деньгами по сравнению с эквайрингом или СБП, так как комиссия за пользование быстрыми платежами составляет около 0,5-0,7%, тариф за эквайринг достигает 1,5-2%, а для наличных денег аналогичный показатель составляет только 0,2-0,3%. В связи с этим наличные расчеты сохраняют свою жизнеспособность.

Чтобы минимизировать риски, связанные с хранением больших сумм в банкнотах, Андрей Королев посоветовал использовать АДМ – автоматические депозитные машины, которые представляют собой сейф и банкомат в одном устройстве. При внесении наличных деньги сразу зачисляются на счет, а бумажные купюры находятся внутри до приезда инкассаторов. Таким образом, устраняются так называемые «тротуарные» риски, связанные с хранением крупных сумм наличности и внесением их на счет через обычные банкоматы.

Михаил Соломонов: Независимость от вендора не означает отсутствие вендора

Насколько выгодно и безопасно использовать Open Source-продукты в банке, как выбрать надежного поставщика? Об этом участникам конференции рассказал Михаил Соломонов, директор по развитию бизнеса Haulmont.