Финансовая отрасль переживает не лучшие времена. Банковский сектор не растет, розничное кредитование снижает темпы, динамика роста депозитов замедляется. Уменьшается и само количество банков. Если на начало 2013 г. их было 956, то через год – уже 923. В 2014 г., возможно, будут отозваны лицензии еще у пятидесяти банков. Все это вынуждает кредитно-финансовые организации сосредотачиваться на решении текущих бизнес-задач, ориентироваться на повышение эффективности и снижении затрат. Насущные вопросы банковской информатизации обсуждались 20 марта 2014 г. на конференции CNews Conferences и CNews Analytics «ИКТ в финансовом секторе: новые стратегии».

Лидерами по инвестициям в ИТ по итогам 2013 г., по оценкам «ТАСС-Телеком», являются Сбербанк, ВТБ и «Банк Москвы». Суммарно на них приходится почти две трети ИТ-бюджетов банковской сферы в России (совокупный бюджет составляет 2,7 млрд руб. по данным 2012 г.). Основные затраты банков в сфере информатизации связаны с созданием собственных дата-центров, хранилищ данных, закупкой сетевого и коммуникационного оборудования, а также разработкой и внедрением различных ИТ-решений. В то же время набирает силу аутсорсинг – региональные банки проявляют интерес к аренде дата-центров и частным облакам. Специализированные операторы позволяют развернуть на собственной инфраструктуре различные банковские решения – и АБС, и CRM, и инструменты бизнес-аналитики, и мобильный банкинг. Среди других технологических трендов, обозначенных на конференции и востребованных большинством розничных банков, можно отметить оцифровку бумажных документов с последующей интеграцией собранных данных с аналитическими продуктами; гибкие, «умные» фронт-офисные системы, позволяющие общаться с клиентами; мобильные решения для управления счетами клиентов и многое другое.

Лейтмотивом докладов экспертов стал вопрос, как сегодня сэкономить на ИТ. Один из верных способов уменьшить расходы региональных подразделений на обслуживание бизнес- и ИТ-задач – централизация, и к ней сегодня стремятся банки. Как правило, вся инфраструктура сосредотачивается в дата-центрах банках, в филиалах же остается минимальное число сервисов и систем, необходимых лишь для подключения к АБС. Все остальное доступно из облака или поддерживается аутсорсинговыми компаниями.

Клиенты и банки

Новых способов взаимодействия с клиентами коснулся Андрей Чучелов, генеральный директор BSS Engineering. В соответствии с законом № 161-ФЗ, банки обязаны информировать клиентов о каждой операции. Если клиент заявляет, что, например, с его счета были сняты деньги и он не получал от банка уведомления о совершенной операции, то сумма «неучтенной» операций ему компенсируется. Ранее эта проблема чаще всего решалась при помощи SMS-информирования: клиенты получали сообщения о каждой транзакции. В текущем году операторы связи усложнили жизнь банкам, повысив тарифы на отправку SMS (это касается клиентов – юридических лиц). На это накладываются и другие недостатки «эсэмэсок». Доставка их вовсе не гарантирована (особенно в роуминге); SMS нередко задерживаются; существует возможность их перехвата.

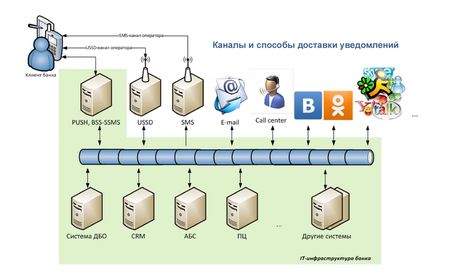

В BSS Engineering предлагают расширить число каналов оповещения клиентов и, наряду с SMS, подключать другие способы – push-сервисы, встраиваемые в мобильные банковские клиенты, электронную почту, интерактивное взаимодействие с клиентом (на основе технологий компании Kobil Systems, которые можно использовать и в мобильных гаджетах, и в банкоматах) с возможностью подтверждения транзакций, голосовые звонки через call-центры и соцсети. В результате банки получают возможность снизить затраты на доставку уведомлений, а за счет дублирования каналов клиенты гарантированно получат сообщения. Эти же технологии можно использовать во всевозможных маркетинговых программах банка.

BSS Engineering: важно дотянуться до каждого клиента

Источник: BSS Engineering, 2014

Продолжил тему розничного банковского бизнеса Максим Болышев, заместитель директора департамента электронных банковских систем компании R-Style Softlab, коснувшись вопросов дистанционно-банковского обслуживания. Для корпоративных клиентов в состав услуг ДБО обычно включаются такие сервисы, как зарплатные проекты, корпоративные банковские карты, аккредитивы, электронный документооборот, cash-менеджмент и кредиты/депозиты. Для розничных клиентов состав услуг иной: операции со счетами, пластиковыми картами, кредитами и депозитами, интеграция с системой государственных и муниципальных платежей и персональный финансовый менеджер.

Как заметил Максим Болышев, если интернет-банкинг в сфере дистанционных банковских услуг развивается достаточно активно (по оценкам Markswebb Rank&Report, в 2014 г. эту услугу предоставляют около 86% российских розничных банков), то в области мобильного банкинга ситуация не столь радужная (мобильные клиенты созданы лишь половиной банков). Однако с помощью мобильного клиента можно реализовать широкий набор функций, как например: автоматизировать выписки по счетам, представить средства для пополнения и вывода денежных средств. За счет подобного «мобильного самообслуживания» банк вполне может сэкономить.

Экономичный аутсорсинг

Один из эффективных способов экономить – передача ряда задач на аутсорсинг. Сегодня к услугам сторонних компаний банки прибегают все чаще. Это обусловлено такими факторами, как ужесточение законодательства, рост числа технологических трендов, непредсказуемое потребительское поведение, появление конкурентов банковским услугам (например, электронные валюты) и др.

В 2011–2013 гг., по словам Андрея Фомичева, заместителя председателя правления ЦФТ, банки стремились строить собственную инфраструктуру, однако с текущего года все чаще практикуются аутсорсинговые схемы. Российские банки берут на вооружение опыт финансовых организаций США – небольшие банки предпочитают аутсорсить АБС-решения, и число таких банков постоянно растет. В США в 2006 г. к аутсорсингу прибегали менее трети банков, а к 2012 г. – уже половина существующих банков.

Анна Городецкая: Банки решают вопросы мобильности

Анна Городецкая, коммерческий директор Multipass Solutions, оценила уровень информатизации банковской системы России и влияющие на нее тренды. Также она назвала решения, пользующиеся максимальным спросом.

CNews: Как вы оцениваете уровень информатизации банковской системы России? Каким направлениям, по вашему мнению, уделяется недостаточное внимание?

Анна Городецкая: Сегодня уровень информатизации банковского сектора в России достаточно высок, но при этом многие проведенные проекты не оправдали ожидания. Сейчас многие тратят на усовершенствование имеющихся технологий, а не на внедрение новых. Динамика ИТ-расходов бьет все рекорды, но пора задуматься о сроках окупаемости данных проектов.