Современные страховые компании воспринимают цифровизацию не просто как способ повышения прибыли, но и как необходимое условие для сохранения конкурентных преимуществ. О новых продуктах, которые появляются на рынке благодаря ИТ, говорили участники организованной CNews Conferences онлайн-конференции «ИТ в страховании 2020».

Новые задачи

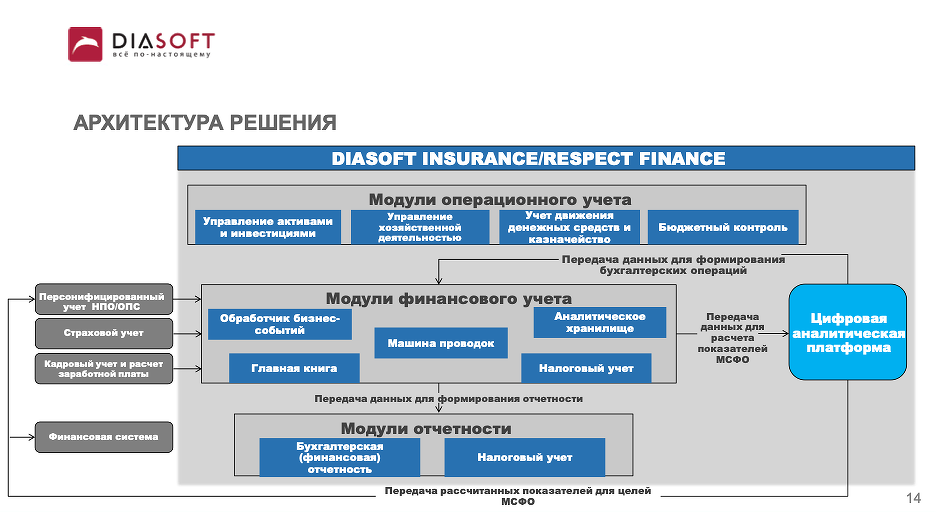

Екатерина Недосекина, руководитель продукта Diasoft Insurance Finance компании «Диасофт», рассказала о правилах, которые уже вступили в силу в последние годы, и напомнила, что в 2021 г. ужесточатся требования к платежеспособности страховщиков, а с 2023 г. бухгалтерский учет в страховых компаниях будет осуществляться по международным стандартам МСФО 17 и МСФО 9. Появятся новые виды отчетности и аналитики. А значит к 2022 г. надо успеть доработать имеющиеся информационные системы.

Архитектура нового решения

Источник: Диасофт, 2020

Компания «Диасофт» разработала новый модуль учета денежных потоков. Цифровая аналитическая платформа вошла в состав уже существующей бухгалтерской системы. Из внешних систем событие поступает в аналитическое хранилище, а затем передается в расчетный модуль. Оттуда данные могут поступить в уже настроенный модуль для формирования проводок или в модуль финансового учета, откуда специально созданная машина проводок передаст их для формирования отчетности МСФО.

«Диасофт» предлагает три варианта перехода на МСФО 17. Можно использовать как собственный модуль для расчета бухгалтерских потоков, так и решение «Диасофт». Екатерина Недосекина представила участникам конференции дорожные карты для каждого варианта. Они наглядно демонстрируют, что затягивать со стартом работ не стоит — процесс перехода достаточно трудоемкий и занимает много времени.

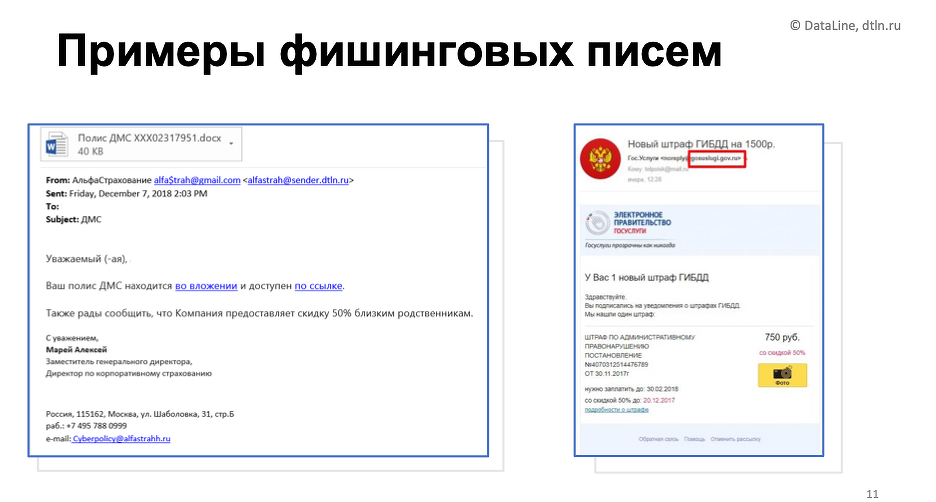

Василий Степаненко, директор центра киберзащиты DataLine, посвятил свое выступление еще одной новой и актуальной теме: страхованию от киберрисков — виртуального вымогательства, DDoS-атак, кражи конфиденциальной информации, нападения вируса-шифровальщика, технических сбоев в системе защиты и так далее. Основная проблема — как понять, каков уровень информационной безопасности (ИБ) в компании, которая хочет быть застрахованной?

Сегодня оценить это могут «белые хакеры», которые протестируют инфраструктуру потенциального клиента и выскажут свое мнение. Однако такое тестирование надо проводить не разово, а периодически. Изучение принятых в компании политик в области ИБ тоже не слишком эффективно, потому что никто не знает, как они соблюдаются на деле. Общепринятая практика — вместо полноценного аудита ограничиться заполнением анкеты самооценки и проверить наличие документов ISO 27001 или сертификатов ФСТЭК.

Примеры фишинговых писем

Источник: DataLine, 2020

DataLine предлагает страховым компаниям сотрудничество при проведении аудита безопасности, готова обеспечить сбор и хранение логов, которые впоследствии помогут восстановить ход событий, найти уязвимости в инфраструктуре или злоумышленника внутри компании. За две недели специалисты DataLine помогут узнать, не «засвечены» ли учетные записи пользователей, насколько надежные пароли они используют. Они проведут сканирование на уязвимости с помощью Qualys и проверят бдительность сотрудников через фишинговую рассылку.

Совместные проекты

Александр Горяинов, руководитель дирекции информационных технологий СК «Макс», рассказал, какие возможности дает открытый API страховым компаниям и их партнерам: агрегаторам, кредитным организациям, разработчикам ПО, мобильным операторам, платежным шлюзам и т.д. Создаваемые ими страховые сервисы могут быть интересны и клиентам, и брокерам, и государству.

По его мнению, развитию цифровых страховых сервисов мешает отсутствие открытых стандартов интеграции страховых услуг. После интеграции с одним страховщиком долго, сложно и дорого перейти на нового, более выгодного и удобного. Это приводит к отсутствию реальной конкуренции страховых, технологических и коммерческих условий и блокировке работы при сбоях на стороне одного поставщика услуг из-за невозможности переключения на резервного партнера.

Выходом может стать разработка стандартов описания финансовых услуг. При этом такие стандарты должны носить рекомендательный характер. Соответствие им должно подтверждаться сертификатами СРО. Это будет способствовать развитию реальной конкуренции среди страховщиков и провайдеров сервисов.

Реальные примеры

Антон Исанин, директор по разработке «Альфа-Страхование», уверен, что отношение к ИТ в страховых компаниях в последние годы изменилось. Теперь ИТ воспринимаются не просто как возможность заработать, а как конкурентное преимущество, позволяющее быстро выводить на рынок новые продукты и обеспечить эффективную работу бизнеса. Антон Исанин отметил, что вывод продуктов на рынок во многом зависит от того, как быстро удается собрать команду разработчиков. И с этой точки зрения эпидемия коронавируса сыграла позитивную роль — компания стала активно привлекать к работе удаленных сотрудников из всех регионов России.

Сегодня развитие бизнеса «Альфа-Страхования» неразрывно связано с ИТ. Компания идет по пути регулярных инвестиций в развитие ИТ-архитектуры, в частности, расширения использования облаков и внедрения самых современных технологий.

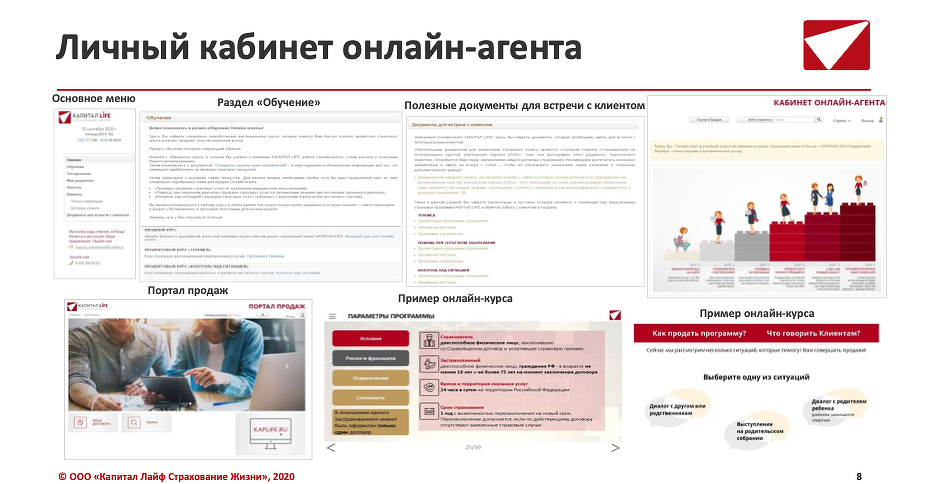

Светлана Адрова, директор по инновациям и технологиям «Капитал Лайф Страхование Жизни», рассказала о развитии цифрового направления в компании. В конце 2019 г. стартовал эксперимент по созданию канала продаж полностью онлайн — от набора и обучения агентов до продажи полиса. Проект предполагает привлечение к работе тех, кому нужен дополнительный заработок: студентов, самозанятых, мам в декрете, работников бюджетных учреждений.

Командой «Капитал Лайф Страхование Жизни» за 3 месяца была создана технологическая платформа «Онлайн-агент». Для обучения агентов практическим навыкам продаж используется платформа Robot Albert с искусственным интеллектом. Регистрация агентов на сайте происходит через специальные web-сервисы, работающие по протоколу SOAP. У каждого агента существует личный кабинет, который разработан на платформе ASP.NET с использованием фреймворка MVC. При реализации фронтенда кабинета использовался CSS-фреймворк Bootstrap, который позволяет быстро разрабатывать адаптивные интерфейсы. В качестве хранилища данных используется база данных Oracle.

Личный кабинет онлайн-агента

Источник: Капитал Лайф Страхование Жизни, 2020

По словам Светланы Адровой, результаты эксперимента превысили ожидания. Фактическая конверсия составила 20%, а не 5-10% как планировалось. KPI проекта оказался выше запланированного: средние продажи одним участником составляют 2-3 полиса, в то время как инициаторы рассчитывали хотя бы на 1 полис.

Сергей Кравченко, руководитель BI-разработки Росгосстрах, поделился кейсом внедрения BI. В компании существует более чем 20 различных источников данных. Еще недавно для создания аналитики использовались Excel и PowerPoint, а качество данных было таким, что отчеты одного департамента могли совершенно не совпадать с отчетами другого.

В ходе работ было достаточно сложно привлечь к сотрудничеству специалистов Росгосстраха, которые работали в компании уже много лет. Также с большим трудом внедрялись новые методы работы и анализа данных. Сергей Кравченко поделился достигнутыми за два года результатами. В Росгосстрахе появился портал, к которому подключено более 6000 пользователей. Развитием аналитических сервисов занимается более 200 разработчиков. Для них создана инфраструктура и внедрена ролевая модель. Разработаны приложения для «игры» с данными, проводятся марафоны Qlik (Data Yoga) на 8000 человек. Запущены Telegram-чат на 1500 человек (Qlik BI-чат), Telegram-канал (BI-done) и YouTube-канал (Qlik MeetUp), регулярно проводятся конференции, митапы, обсуждения.

По мнению Сергея Кравченко, важность данных для бизнеса пока не стала очевидной. Тем нем менее, их объемы растут, а значит надо не упустить момент и начать работу с ними прямо сейчас.

Опытом внедрения BPMS поделился Олег Бимаев, руководитель проектов «Абсолют Страхование». По его мнению, самыми важными этапами стали интервью с ключевыми сотрудниками и формирование перечня процессов в компании, описание сквозных процессов, сбор проблематики и нанесение ее на карту. Начинать внедрение BPMS он рекомендовал с простых и понятных процессов. Решение должно сократить время выполнения операций или уменьшить число рутинных операций и таким образом привести к очевидным для всех результатам.

К настоящему времени удалось внедрить управление процессами согласования заявок по бюджетному контролю и АХД договоров, автоматизировать подачу заявки на андеррайтинг (от заявки до оплаты договора) и проверку изображений на фальсификацию.

Развитие BPM в страховой компании

Источник: Абсолют Страхование, 2020

Никита Ломов, руководитель аналитического департамента Ассоциации развития финансовых технологий, считает очень перспективным использование блокчейна в страховании. В России такие проекты пока малочисленны и находятся в стадии тестирования.

Никита Ломов рассказал о нескольких из них. Например, «Деловые линии», «Ренессанс Страхование" и «Ингосстрах» используют блокчейн при страховании грузов. Решение позволяет фиксировать и подписывать сделки, автоматически анализируя информацию от перевозчика и формируя нужные декларации с помощью смарт-контрактов. На Prosto.Insure технология распределенного реестра внедрена для страхования выезжающих за рубеж. Она предоставляет гарантию неизменности первоначальных условий страхования. Вся информация по процессу страхования, а также личные данные клиента собираются в PDF-файл.

Никита Ломов уверен, что для быстрого и эффективного внедрения технологии нужны платформенные решения, которые доказали эффективность в промышленной эксплуатации.

Екатерина Недосекина: Мы настоятельно рекомендуем компаниям озаботиться подготовкой к переходу на МСФО 17.

С 2023 года страховые компании и НПФ должны будут перейти на новый стандарт финансовой отчетности МСФО 17. О том, как подготовиться к этому, рассказала Екатерина Недосекина, руководитель продукта Diasoft Insurance Finance компании «Диасофт».

CNews: Что изменится после перехода на МСФО 17 страховых компаний и НПФ?

Екатерина Недосекина: МСФО (IFRS) 17 «Договоры страхования», новый международный стандарт финансовой отчетности для страховых компаний и НПФ, вступает в силу в 2023 году. С введением нового стандарта коренным образом меняется подход к бухгалтерскому учету договоров страхования в страховых компаниях и НПФ. Появляются расчеты денежных потоков, новые модели учета, меняется подход к классификации договоров.